201503 - page 80

北京工商大学学报

(

社会科学版

)摇 摇 摇 摇 2015

年

摇

第

3

期

摇 摇

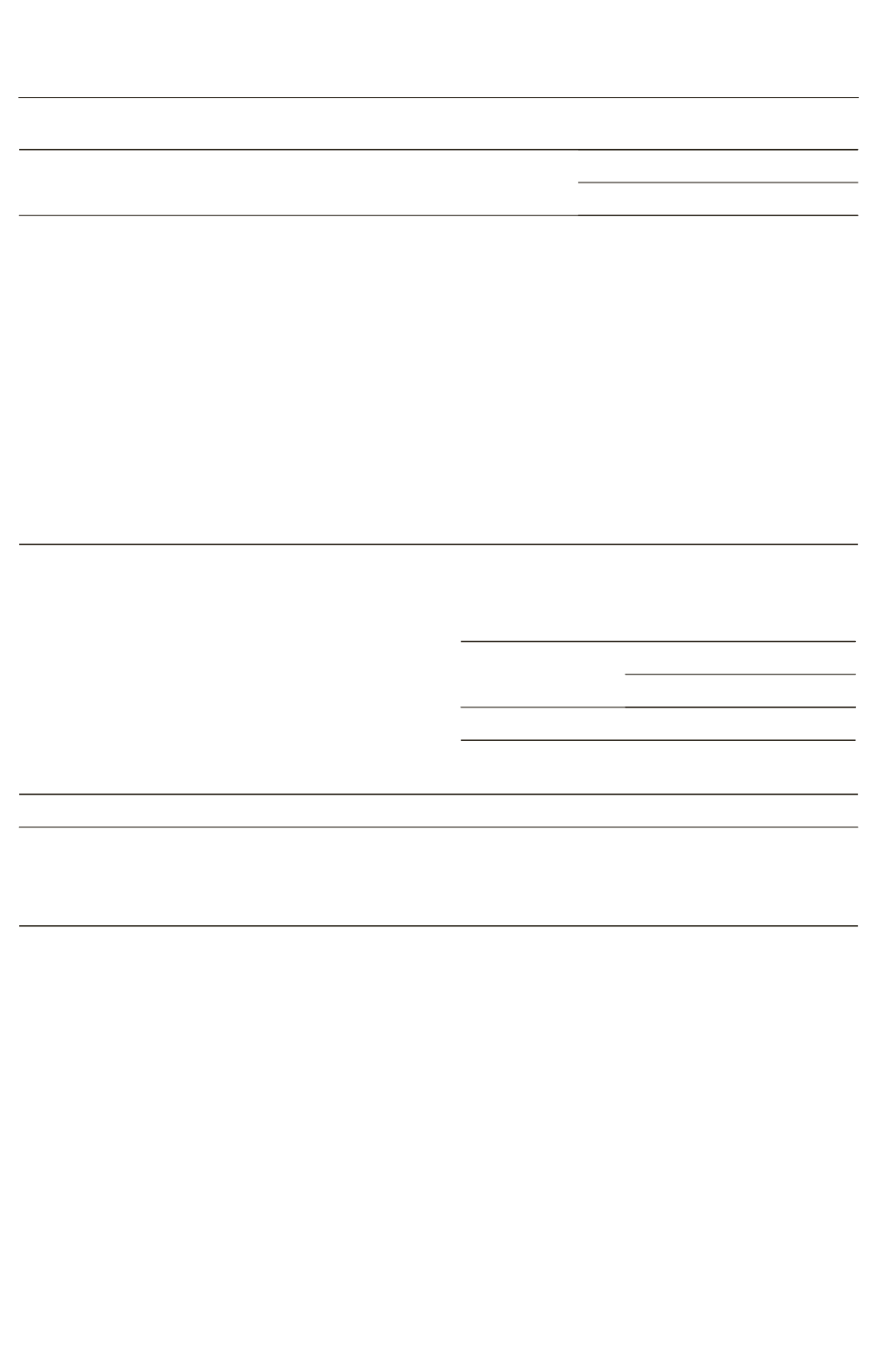

表

2摇 Wilks蒺 Lambda

检验的筛选指标

步骤

输入的指标

Wilk蒺s

Lambda df1

df2

df3

精确

F

统计量

df1

df2

Sig.

1

资产报酬率

(

X

2

)

0郾 981

1

1

2 490 47郾 800 1

2 490 0郾 000

2

资产净利润率

(

X

3

)

0郾 967

2

1

2 490 42郾 246 2

2 489 0郾 000

3

总资产现金回收率

(

X

14

)

0郾 955

3

1

2 490 39郾 326 3

2 488 0郾 000

4

投入资本回报率

(

X

1

)

0郾 946

4

1

2 490 35郾 510 4

2 487 0郾 000

5

股权集中指标

(

D

4

)

0郾 939

5

1

2 490 32郾 266 5

2 486 0郾 000

6

董事长学历

(

D

3

)

0郾 935

6

1

2 490 28郾 993 6

2 485 0郾 000

7

前十大股东是否存在关联

(

D

5

)

0郾 932

7

1

2 490 26郾 019 7

2 484 0郾 000

8

流动比率

(

X

5

)

0郾 930

8

1

2 490 23郾 486 8

2 483 0郾 000

9

超速动比率

(

X

6

)

0郾 928

9

1

2 490 21郾 488 9

2 482 0郾 000

10

董事长与总经理兼任情况

(

D

2

)

0郾 926 10

1

2 490 19郾 776 10

2 481 0郾 000

摇 摇

注

:

在指标的筛选过程中

,

步骤的最大数目是

42

;

要输入的

F

的最大显著水平是

0郾 05

;

要删除的

F

的最小显著水平

是

0郾 10

;

F

级

、

容差或

VIN

不足以进行进一步计算

。

境的恢复产生了显著影响

,

偿债能力指标和现金

流量指标均未通过显著性检验

。

这主要是因为

,

企业从陷入财务困境到恢复需要一定的恢复周

期

,

而偿债能力指标反映企业短期的经营运作能

力

,

并不能反映企业一个长期态势

。

因此

,

经营能

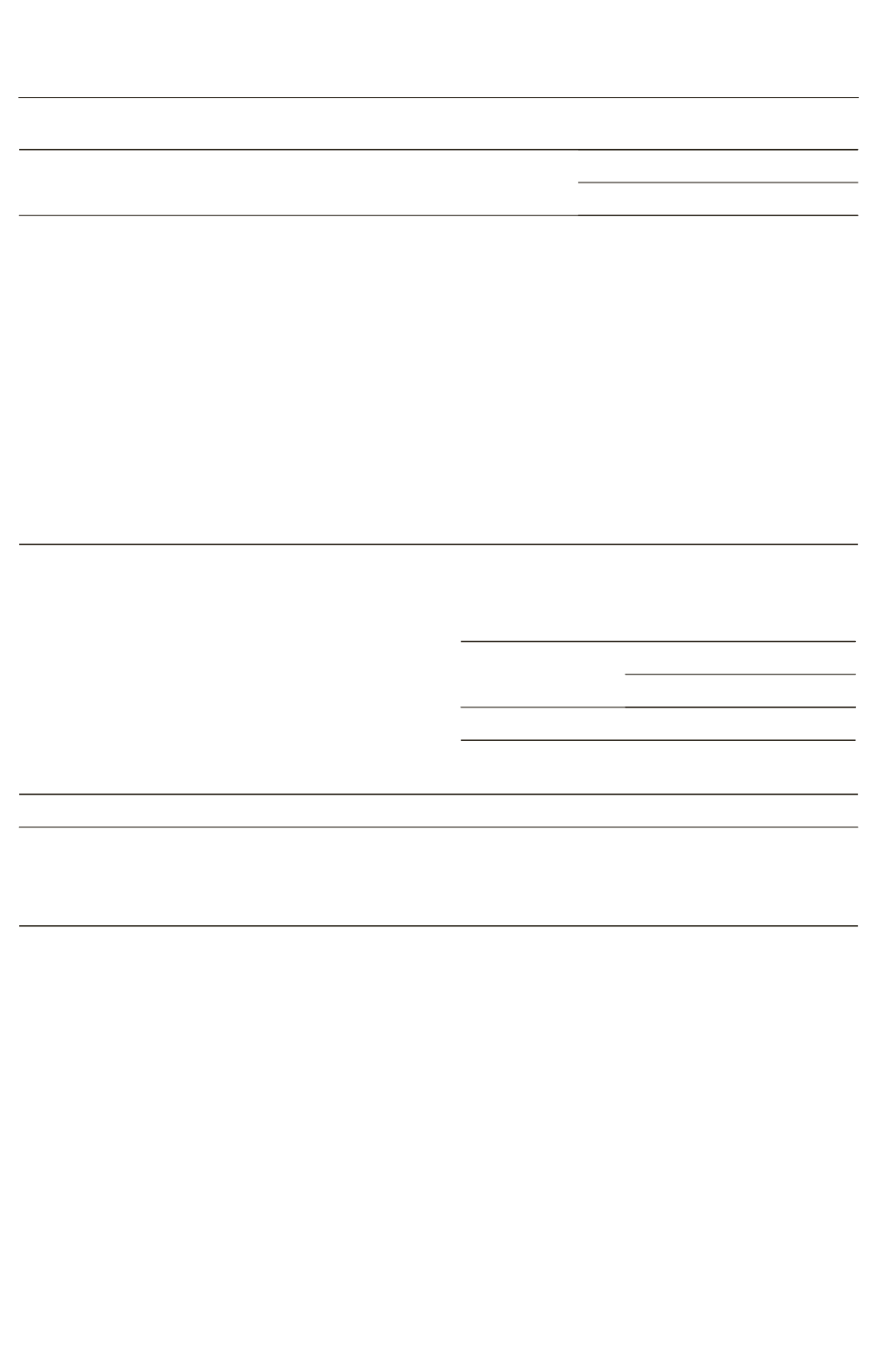

表

3摇

模型系数的综合测试结果

(

a

)

步骤

- 2

倍对数

似然值

整体

(

得分

)

卡方

df

Sig.

6

1 844郾 247 12郾 448

6

0郾 053

表

4摇 Cox

模型分析结果

茁

SE

Wald

df

Sig.

Exp

(

茁

)

投入资本回报率

(

X

1

)

0郾 001

0郾 000

181郾 026

1

0郾 000

1郾 001

资产报酬率

(

X

2

)

0郾 204

0郾 036

32郾 003

1

0郾 000

0郾 816

资产净利润率

(

X

3

)

0郾 115

0郾 034

11郾 585

1

0郾 001

1郾 122

力指标与上市公司财务困境的恢复没有显著的相

关性

。

而现金流量指标之所以与上市公司财务困

境的恢复不显著相关

,

是由于在短期内范围内

,

现

金流易被人为操纵

,

缺乏评估一个公司真实经营

状况水平的有效性

。

因此

,

现金流量指标对上市

公司财务困境的恢复没有显著的影响

。

从盈利指标

(

X

1

、

X

2

、

X

3

、

X

4

)

的回归结果来

看

,

除销售成本率

(

X

4

)

未通过检验以外

,

其他指

标均显著

。

其中

,

投入资本回报率

(

X

1

)

的

茁

系数

为

0郾 01,

与财务困境的恢复呈正相关关系

。

这说

明投入资本回报率越高

,

上市公司更容易摆脱困

境

,

生存时间越短

。

投入资本回报率可以直观地

评估一个企业的价值创造能力

,

当投入资本回报

率越高时

,

企业的价值越高

,

经营效益越好

,

企业

摆脱财务困境的可能性越大

。

资产报酬率

(

X

2

)

的

茁

系数为

0郾 204,

与困境

的恢复呈正相关关系

。

资产报酬率可以衡量公司

运用所有资本所获得的经营成效

。

资本报酬率越

低

,

表明公司资本的利用效率越差

,

上市公司的财

务困境越不易恢复

,

生存时间越长

。

资产净利率

(

X

3

)

的

茁

系数为

0郾 115,

与困境

的恢复呈正相关关系

。

资产净利润率反映了企业

运用全部资产所获得利润的水平

,

即公司每占用

1

元的资产平均能获得多少元的利润

。

该指标越

低

,

说明企业利用全部资产的获利能力越弱

,

企业

投入产出的水平和资产运营能力越差

,

上市公司

·08·

I...,70,71,72,73,74,75,76,77,78,79

81,82,83,84,85,86,87,88,89,90,...127