201503 - page 98

北京工商大学学报

(

社会科学版

)摇 摇 摇 摇 2015

年

摇

第

3

期

即

(CVaR

p

,

琢

+

滋

p

)

2

T

(

2

c

-

b

2

)

a

(

-

滋

p

+

b

)

a

2

c

a

-

b

2

a

2

= 1 (7)

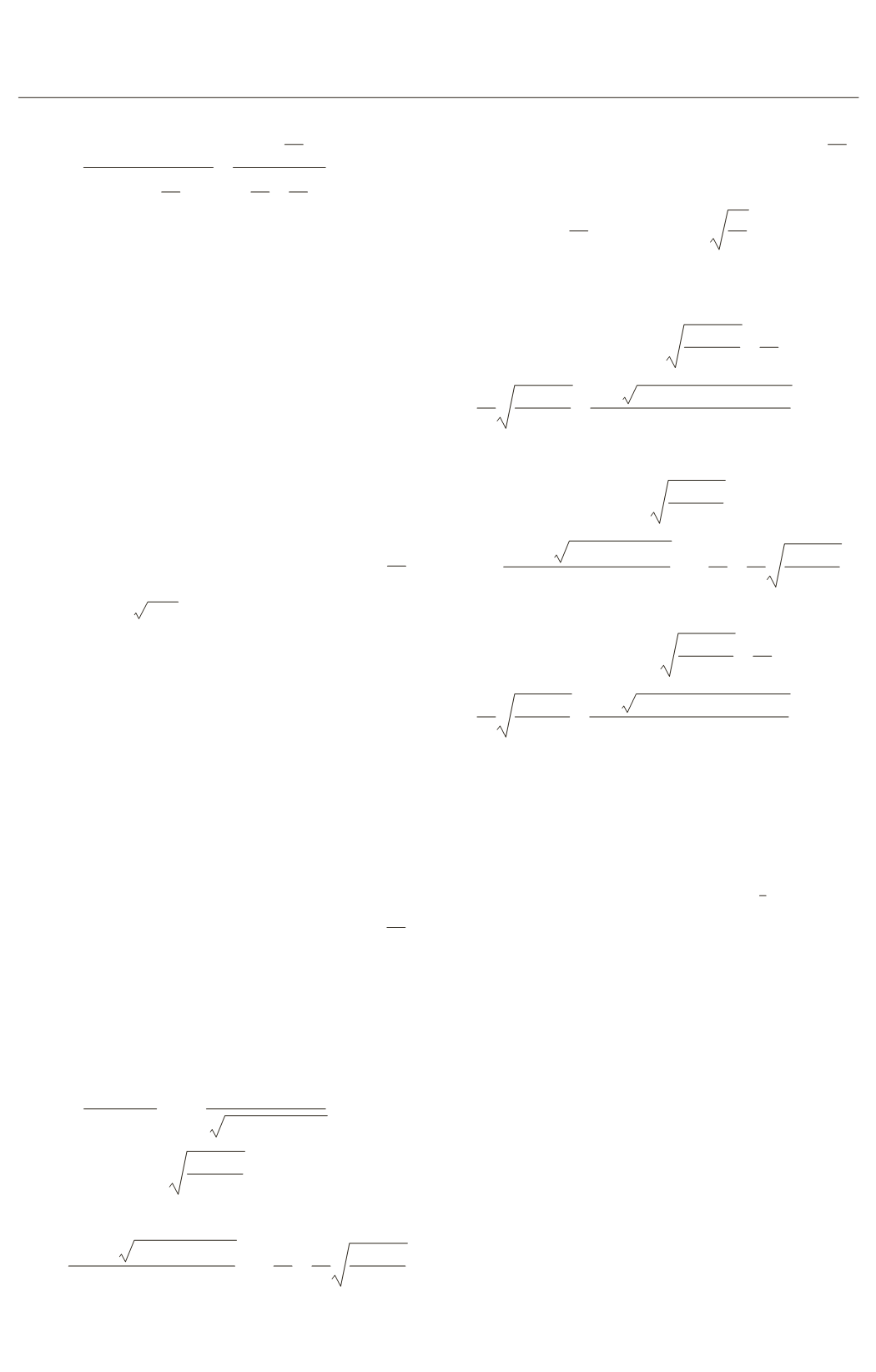

其 中

,

a b

é

ë

êê

ù

û

úú

b c

= (

E

T

撞

- 1

E

)

- 1

,

且

E

T

=

滋

1

滋

2

…

滋

n

1 1 …

é

ë

êê

ù

û

úú

1 。

由于

撞

与

(

E

T

撞

- 1

E

)

- 1

为正

定矩阵

,

其逆矩阵也是正定矩阵

,

且对称

,

于是

a b

é

ë

êê

ù

û

úú

b c

是正定的

,

故

a

,

c

> 0,

且

ac

>

b

2

。

(

三

)

正态性假定下模型显性解的相关性质

方程

(7)

为模型

(5)

的显性解或有效边界

,

同

时可以得到

3

条性质

:

首先

,

对于显著性水平

琢

,

组合

X

属于

M鄄CVaR

边界一定有组合属于

M鄄V

边界

,

且属于

M鄄VaR

边界

。

其次

,

当且仅当

1

琢 渍

[

椎

- 1

(

琢

)] > 1

/ a

时

,min

X

CVaR

p

,

琢

组合存在

。

最

后

,

若

min

X

CVaR

p

,

琢

组合存在

,

则在

M鄄V

有效边界

上最小

CVaR

点要高于

M鄄V

的最小方差点

,

高于

M鄄VaR

的最小

VaR

点

。

对性质

1

中组合

X

属于

M鄄CVaR

边界一定有

组合属于

M鄄V

边界的结论可参见林旭东

、

巩前锦

(2004)

[3]

的证明

,

现在仅说明属于

M鄄CVaR

边界

的组合

X

一定属于

M鄄VaR

边界

。

若

min

X

CVaR

p

,

琢

组合不是

M鄄VaR

模型的有效边界

,

则会存在一个

组合

v

沂

X

,

使得

E

(

r

v

) >

E

(

r

w

), VaR (

r

v

) <

VaR(

r

w

),

可验证至少当

0 <

琢

臆10

%

时

,

有

1

琢 渍

[

椎

-1

(

琢

)] =

T

逸

S

=

椎

-1

(

琢

),

于是有

CVaR(

r

v

) <

CVaR(

r

w

),

这与

min

X

CVaR

p

,

琢

组合存在相矛盾

。

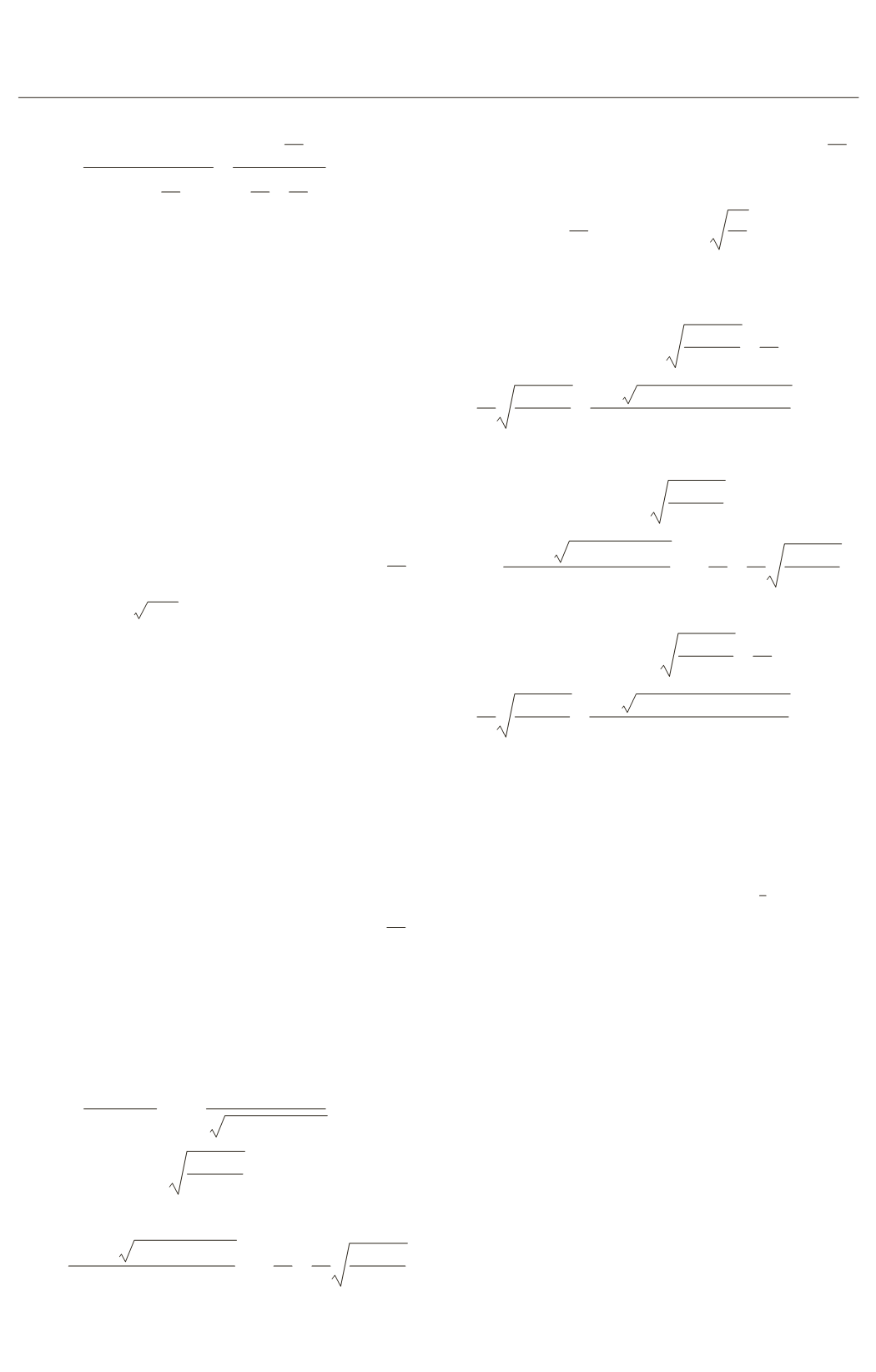

紧接着说明性质

2,

由

min

X

CVaR

p

,

琢

= min

X

{

T滓

p

-

滋

p

}

知其有解的必要条件为式

(8):

鄣

CVaR

p

,

琢

鄣

滓

p

=

T

-

滓

p

b

2

-

ac

+

a滓

2

p

= 0 (8)

解得

摇

滓

p

=

T ac

-

b

2

aT

2

- 1 。

此时

,

滋

p

= -

b

+

b

2

-

ac

+

a滓

2

p

a

= -

b

a

+ 1

a

ac

-

b

2

aT

2

- 1

(9)

由于

ac

-

b

2

> 0,

故要求

aT

2

- 1 > 0,

代入

1

琢 渍

[

椎

- 1

(

琢

)] =

T

,

得式

(10):

1

琢 渍

[

椎

- 1

(

琢

)] > 1

a

(10)

在

M鄄V

模型的投资组合边界上

,

最小

CVaR

为式

(11):

(CVaR

p

,

琢

)

min

=

T

2

ac

-

b

2

aT

2

- 1 +

b

a

-

摇 1

a

ac

-

b

2

aT

2

- 1 =

b

+ (

ac

-

b

2

)(

aT

2

- 1)

a

(11)

对于性质

3

中

,min

X

VaR

p

,

琢

= min

X

{

S滓

p

-

滋

p

}

全

局最小点分别为

寛

滓

p

=

S ac

-

b

2

aS

2

- 1 ,

寛

滋

p

= -

b

+

b

2

-

ac

+

a滓

2

p

a

= -

b

a

+ 1

a

ac

-

b

2

aS

2

- 1 ,

于是最小

VaR

为式

(12):

(VaR

p

,

琢

)

min

=

S

2

ac

-

b

2

aS

2

- 1 +

b

a

-

摇 1

a

ac

-

b

2

aS

2

- 1 =

b

+ (

ac

-

b

2

)(

aS

2

- 1)

a

(12)

故可知

(CVaR

p

,

琢

)

min

逸(VaR

p

,

琢

)

min

,

因此

M鄄V

有效边界上最小

CVaR

点要高于

M鄄V

的最小方

差点

,

高于

M鄄VaR

模型的最小

VaR

点

。 M鄄CVaR

边界曲线上全局最小

CVaR

投资组合点之上的任

一点都是确定性偏好投资者的有效组合

,

具体选择

哪一点取决于投资者对收益满意水准

r

的选择

。

四

、

非正态性假定下满意水准

—

风险模型与

正态性转换

虽然假设市场因子服从正态分布极大简化了

研究

,

然而金融计量学家在大量的实践与经验研

究中发现

,

绝大多数金融时间序列数据的分布均

存在负偏

、

尖峰厚尾特征以及波动的集聚性与非

对称性性质

,

对以正态性假定为基础的现代金融

理论提出了挑战

,

摒弃正态性假设因此成为当今

金融学研究的一个重要方面及其热点问题

。

当人

们认识到

VaR

以及

CVaR

风险计量方法过分依

赖正态性假设

,

存在对于收益率通常存在的异方

差性

、

非对称性和厚尾特征考虑不足的缺陷时

,

基

于正态分布的

VaR

与

CVaR

估测可能存在相对

于实际风险的严重偏误

,

这种偏误来自于实际计

·89·

I...,88,89,90,91,92,93,94,95,96,97

99,100,101,102,103,104,105,106,107,108,...127