Page 85 - 201901

P. 85

北京工商大学学报(社会科学版)摇 摇 摇 摇 2019 年摇 第 1 期

旧年限长于税法最低折旧年限,那么该公司需为 述)及声誉受损风险,因此,无论是出于维护投资

其操纵的利润部分纳税。 者利益,还是降低自身风险的考虑,审计师都应对

虽然利用非应税利润项目操纵盈余能避免承 企业的经营风险点做出提示;然而,亦有经营风险

担相应税负,但部分公司更倾向于利用应税利润 与审计师自身承担风险相脱节的情况,如经营风

项目操纵盈余并为其增加的利润纳税 [4] 。 这是 险较高但隐蔽性较强(审计师被追究责任的概率

公司为避免资本市场或税务监管机构怀疑,在风 低)的纳税型盈余操纵。 我国审计市场是典型的

险与收益之间权衡的结果 [5] 。 买方市场,客户公司主导审计师选聘,为维护客户

不论是纳税型还是非纳税型盈余操纵,都会 关系,面对公司的纳税型盈余操纵行为时,审计师

不同程度地对企业未来的持续经营性造成危害, 是否会因自身承担的风险较低,而“纵容冶公司这

增加企业的经营风险。 通常认知下,企业的经营 种损害投资者利益的行为呢?

风险会引致审计师的审计失败( 如发生财务重

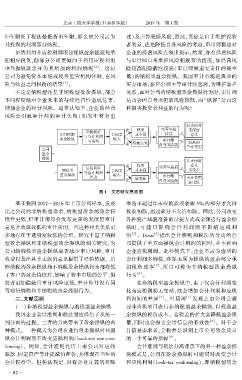

图 1摇 文章研究思路图

摇

摇 摇 基于我国 2012—2016 年上市公司样本,发现 准备不超过年末应收款项余额 5译的部分才允许

比之公司的非纳税型盈余,纳税型盈余的盈余持 税前扣除,超过部分不允许扣除。 因此,公司改变

续性更低,但审计师却会发布更多的无保留审计 各种资产减值准备的计提方式或金额进行盈余操

意见并收取较低的审计费用。 且这种相关关系更 纵时, 可 能 只 影 响 会 计 利 润 而 不 影 响 应 税 利

多地存在于透明度较低的公司。 研究丰富了纳税 润 [2] 。 Desai [6] 指出会计准则和税法的分离给公

型盈余操纵和非纳税型盈余操纵的相关研究,为 司提供了单方面操纵会计利润的同时,并不影响

公司的纳税型盈余操纵是否减少审计风险、审计 企业应税利润。 此种模式下,企业不需为虚增的

收费以及出具非无保留意见提供了经验依据。 虽 会计利润多纳税,亦即无须为操纵的盈余部分承

然纳税的盈余操纵和不纳税盈余操纵行为都降低 担税负成本 [7] ,所以可称为非纳税型盈余操纵

了客户的盈余持续性,影响了资本市场的公平,但 行为 [6] 。

前者更加隐蔽且审计风险更低,审计师并没有同 在非纳税型盈余操纵中,由于仅会计利润变

等对待纳税和非纳税的盈余操纵行为。 化而应税利润无变动,故会增加会计利润和应税

二、文献回顾 利润间的差异 [7] 。 叶康涛 [1] 发现上市公司会通

(一)非纳税型盈余操纵与纳税型盈余操纵 过非应税项目进行非纳税型盈余操纵,以规避盈

我国企业会计准则和税法制度经历了从统一 余操纵的税负成本。 会税差的扩大会降低盈余质

到分离的过程。 二者的分离带来了盈余操纵的两 量,同时也会损害会计信息的有效性 [8] 。 对于会

种模式。 一种模式为公司在进行盈余操纵时只操 计信息需求者,会税差是识别上市公司盈余质量

纵会计利润而不改变应税利润(book鄄tax non鄄con鄄 的一个可靠的指标 [9] 。

forming)。 例如,会计准则允许上市公司对应收 会计准则与税法分离背景下的另一种盈余操

账款、固定资产等计提减值准备,并体现在当年的 纵模式是,公司在盈余操纵时可能同时改变会计

会计损益中。 但税法规定,只有企业计提的坏账 和应税利润(book鄄tax conforming),即纳税型盈余

· 8 2 ·